2018年8月31日金曜日

2018/7 新設住宅着工戸数 前年同月比 -0.7% △

・国土交通省

・2018年7月

・建築着工統計

・新設住宅着工戸数、8万2615戸

・前年同月比、0.7%減

・7月新設住宅着工戸数は前年比0.7%減=国交省

・建築着工統計調査報告 時系列一覧

失敗しない住宅選び講座 過去データ

2018/7 米・個人消費支出 +0.4% 前月比 =>

米・商務省から、2018年7月の米国の個人消費支出が発表され、前月比0.4%増となりました。

【個別指標】

個人所得 +0.3%(前月比) ▼ (Personal income, current dollars)

個人消費支出 +0.4%(前月比) => (Personal consumption expenditures: Current dollars)

PCE価格指数 +2.3%(前年比) △ (PCE price index)

コアPCE価格指数 +2.0%(前年比)△ (PCE price index, excluding food and energy)

個人消費支出 +0.4%(前月比) => (Personal consumption expenditures: Current dollars)

PCE価格指数 +2.3%(前年比) △ (PCE price index)

コアPCE価格指数 +2.0%(前年比)△ (PCE price index, excluding food and energy)

2018年8月30日木曜日

2018/6 不動研住宅価格指数(首都圏) 90.12 ▼

・日本不動産研究所

・2018年6月

・不動研住宅価格指数

・首都圏総合指数、90.12ポイント

・前月比、0.47ポイント減

・日本不動産研究所 不動研住宅価格指数

・不動研住宅価格指数とは、首都圏の中古マンションに関して、財団法人東日本不動産流通機構に登録された成約情報を活用し、同一物件の価格変化に基づいて算出された指数です。

2018/9 米・シェール原油生産性 前月比 -1.8% ▼

・米・エネルギー情報局(EIA)

・2018年9月

・米・掘削生産性レポート

・パーミアン地区シェール油田生産性、552バレル/リグカウント・日

・前月比、1.8%減。

・前年同月比、5.0%増

・EIA Drilling Productivity Report

・2018年9月

・米・掘削生産性レポート

・パーミアン地区シェール油田生産性、552バレル/リグカウント・日

・前月比、1.8%減。

・前年同月比、5.0%増

・EIA Drilling Productivity Report

◆◆◆

5月をピークに生産性が大幅に低下しています。

2018年8月29日水曜日

2018/5 米・石油消費額 対GDP比 2.37% △

2018年5月の米国の石油製品消費額の対GDP比は、前月から0.13ポイント上昇して、2.37%となりました。

3ヶ月連続の上昇です。

3ヶ月連続の上昇です。

上の最初のグラフは、米国における石油製品の消費額のGDPに対する比率を、1973年1月からプロットしたものです。

点線は、全期間での平均値です。

点線は、全期間での平均値です。

上の二番目のグラフは、同じ値を、2006年1月からプロットしたものです。

【計算方法】

・石油消費額 = 石油製品の消費量 × 原油価格

・原油価格は、EIAのサイトから初期購入価格を取得。

・石油消費額の過去データは、EIAのサイトから取得。

・石油消費額の直近データは、IEAのサイトから取得。

・GDPの過去データは、セントルイス連銀のサイトから取得。

・各年の途中月(2月~12月)のGDPは、翌年のGDPとの差額を経過月数で按分比例して求める。

・石油消費額 = 石油製品の消費量 × 原油価格

・原油価格は、EIAのサイトから初期購入価格を取得。

・石油消費額の過去データは、EIAのサイトから取得。

・石油消費額の直近データは、IEAのサイトから取得。

・GDPの過去データは、セントルイス連銀のサイトから取得。

・各年の途中月(2月~12月)のGDPは、翌年のGDPとの差額を経過月数で按分比例して求める。

2018/6 米・住宅価格指数 +6.2% 20都市 前年同月比 ▼

米S&P社から、2018年6月の米国の住宅価格指数(ケースシラー指数、20都市圏、季節調整前)が発表され、前年同月比6.3%の上昇となりました。

全国指数は、前年比6.2%増となっています。

上の最初のグラフは、1987年からのケースシラー指数(名目、季節調整後)の推移です。

青い線が、10都市の指数で、赤い線が、20都市の指数、黄色い線が、全国市場指数です。

青い線が、10都市の指数で、赤い線が、20都市の指数、黄色い線が、全国市場指数です。

拡大図は、以下のリンクを開いて、グラフをクリックしてください。

Case-Shiller: National House Price Index increased 6.2% year-over-year in June

Case-Shiller: National House Price Index increased 6.2% year-over-year in June

上の二番目のグラフは、ケースシラー指数(名目、季節調整後)の対前年比の推移です。

2018年8月28日火曜日

2018/7 世界の原油需要 9,920万バレル/日 △

IEAが発表した2018年8月10日付けのレポートによると、2018年7月時点における2018年の世界の原油需要予測は、前月から10万バレル増えて、日量9,920万バレルでした。

上のグラフは、2017年1Qからの世界の原油需給バランス(※供給超過量)の推移です。

※ 原油需給バランス(供給超過量)=原油供給量 - 原油消費量 |

2018/7 米国・原油生産量 1,513万バレル/日 △

IEAが発表した2018年7月の米国の原油生産量は、前月から5万バレル増えて、日量1,513万バレルとなりました。

【2017年】

年平均 13.24

【2018年】

1Q 14.38 2Q 15.00

5月 15.03

6月 15.08 7月 15.13

単位:百万バレル/日

◆◆◆

米国の原油生産量が、日量1500万バレルを超えました。

|

2018/7 ロシア原油生産量 1,160万バレル/日 △

IEAが発表した2018年7月のロシア原油生産量は、前月から15万バレル増えて、日量1,160万バレルとなりました。

【2017年】

年平均 11.36

【2018年】

1Q 11.34 2Q 11.38

5月 11.35

6月 11.45 7月 11.60

単位:百万バレル/日

|

2018/7 イラン原油生産量 375万バレル/日 ▼

IEAが発表した2018年7月のイランの原油生産量は、前月から4万バレル減って、日量375万バレルとなりました。

【2017年】

年平均 3.80

【2018年】

1Q 3.81 2Q 3.81

5月 3.82

6月 3.79 7月 3.75

単位:百万バレル/日

|

2018年8月27日月曜日

2018/7 イラク原油生産量 456万バレル/日 △

IEAが発表した2018年7月のイラクの原油生産量は、前月から2万バレル増えて、日量456万バレルとなりました。

【2017年】

年平均 4.47

【2018年】

1Q 4.45 2Q 4.47

5月 4.47

6月 4.54 7月 4.56

単位:百万バレル/日

|

2018/8/4週 日本の倒産 大型 0 中小規模 1

2018年8月第4週の日本の大型倒産(負債200億円以上)は、有りませんでした。

8週連続で大型倒産が発生しませんでした。

負債200億円未満の中小規模の倒産は、1件でした。

中小規模の倒産の負債額は、株式会社スタジオ・ポアックの、16.8億円でした。 |

2018/8/4週 黒点数 16=>14 Max:34 Min:0

2018年8月第4週の黒点情報・・・黒点数がやや回復傾向

2018/ 8/22 12:46 高速太陽風は続いていますが、速度は下がり始めています。

2018/ 8/23 12:38 太陽風の速度は下がり、平均的な速さに戻りました。 2018/ 8/24 14:06 太陽に新しい黒点が出現しています。太陽風は低速です。 2018/ 8/25 12:31 新しい黒点はより大きくなり、小さいフレアも起こしています。太陽風は穏やかです。 2018/ 8/26 13:20 太陽風の乱れが到来し、磁場が南向きに強まって磁気圏の活動を強めています。 2018/ 8/27 12:31 太陽風磁場強度の強まりは終わりましたが、速度が上昇して高速太陽風になっています。 |

2018年8月26日日曜日

1970年~1973年 日本の実質株価の推移 (景気拡大期)

上の最初のグラフは、1970年から1973年までの日本の景気拡大期における、CPI(東京都区部持ち家の帰属家賃を除く総合)の前年同月比の12ヶ月移動平均の推移と景気指標との関係を表したものです。

点線は、株式投資に適したCPIの上限と言われている、4%のラインです。 この時期は、全ての期間で、4%を上回り、最大では20%を超えるインフレ率となっていました。 第一次オイルショックが影響したものと考えられます。

上から二番目のグラフは、同じ期間での日経平均株価の名目値と実質値の推移です。

グラフ上、実線が名目値で、破線が実質値です。 実質値は、日本の鉱工業生産指数の反転が発生した年月を起点として、CPI(東京都区部持ち家の帰属家賃を除く総合)を使用して、算出しています。 高いインフレ率の割には、株価の上昇率は大きいですが、名目の伸びと比べて、やはり、実質の上げ幅は抑制されています。

上から三番目のグラフは、日本の過去の日経平均株価の名目値と実質値の上昇率を景気拡大期毎に示したものです。

グラフ上、緑色が名目上昇率で、橙色が実質上昇率です。 1971年から1973年までの日本の景気拡大期においては、名目の上昇率は、45%だったのに対して、実質の上昇率は、20%となりました。 インフレ率が高かったため、名目と実質の差が大きくなっています。 また、過去6回の景気拡大期で、名目と実質の両方で、上から3番目の高い上昇率となっています。

【注意事項】

1.当記事における景気後退期は、米国債イールドカーブに逆イールドが出現した時から日本の鉱工業生産指数の反転までの期間とし、内閣府が発表している公式の景気循環とは異なります。 2.この時期における日本の鉱工業生産指数は、四半期ベースで発表されているため、その変化は、各四半期の最初の月(1月,4月,7月,10月)に発生したと見なして、グラフにプロットしています。 |

2018/7 サウジアラビア原油生産量 1035万バレル/日 ▼

IEAが発表した2018年7月のサウジアラビアの原油生産量は、前月から11万バレル減って、日量1035万バレルとなりました。

【2017年】

年平均 9.96

【2018年】

1Q 9.95 2Q 10.14

5月 10.03

6月 10.46 7月 10.35

単位:百万バレル/日

|

2018年8月25日土曜日

2018/7 米・マネタリーベース 前月比 -1.2% ▼

・FRB

・2018年7月

・米・マネタリーベース

・マネタリーベース。3兆6312億ドル

・前月比、1.2%減

・前年同月比、4.5%減

・FRED AMBSL

・グラフの値は、セントルイス連銀による補正後の値であり、報道発表の値とは異なります。

2018/8 FRB総資産 対GNP比 21.0% ▼

2018年8月23日の週におけるFRBの総資産は、4兆2767億ドルとなり、対GNP比で、21.0%となりました。前月比、0.6ポイントの低下でした。

上の最初のグラフは、1929年からの、米国のGNPに対するFRB総資産の比率の推移です。

上の二番目のグラフは、2006年からの、米国のGNPに対するFRB総資産の比率の推移です。

注)

直近年のGNPは、直近の四半期の名目GDPの前年同期比の平均値を前年のGNPに乗じ、さらに、経過月数を按分比例して求めています。

注)

直近年のGNPは、直近の四半期の名目GDPの前年同期比の平均値を前年のGNPに乗じ、さらに、経過月数を按分比例して求めています。

【FRB総資産】

1914年~2001年・・・Annual Report of the Board of Governors of the Federal Reserve System

2002年~前年・・・WALCL=>Annual,End of Period

直近・・・FRB Current Release

1914年~2001年・・・Annual Report of the Board of Governors of the Federal Reserve System

2002年~前年・・・WALCL=>Annual,End of Period

直近・・・FRB Current Release

【米国の名目GNP、季節調整前】

GNPA

GNPA

【米国の名目GDP、季節調整前】

GDP

GDP

2018年8月24日金曜日

2018/7 米・住宅販売レシオ 8.5 =>

2018年7月の米国の住宅販売レシオは、8.5となりました。

中古住宅販売(年率)A:534万戸

新築住宅販売(年率)B:62.7万戸

住宅販売レシオ(=A/B):8.5

中古住宅販売(年率)A:534万戸

新築住宅販売(年率)B:62.7万戸

住宅販売レシオ(=A/B):8.5

上のグラフは、1994年からの新築住宅販売と中古住宅販売を重ね合わせたものです。

住宅バブル崩壊の影響で、ギャップが広がりましたが、現在は縮小傾向にあります。

住宅バブル崩壊の影響で、ギャップが広がりましたが、現在は縮小傾向にあります。

拡大図は、以下のリンクを開いて、グラフをクリックしてください。

A few Comments on July New Home Sales

A few Comments on July New Home Sales

2018/7 米・新築住宅販売 年率62.7万戸

・米・商務省

・2018年7月

・米新築住宅販売戸数

・新築一戸建て住宅の販売戸数(季節調整済み)年率換算、62.7万戸

・前月比1.7%減

・米新築住宅販売:9カ月ぶり低水準、在庫は09年以来の高水準

・FRED HSN1F

2018年8月23日木曜日

2018/8/21 米国債イールドカーブ 0.98 ▼

2018年8月21日時点における米国債イールドカーブの90日移動平均は、0.98%となりました。

30日前から0.07ポイントの低下でした。

30日前から0.07ポイントの低下でした。

注)

米国債イールドカーブ = 10年米国債利回り - 3ヶ月米国債利回り

米国債イールドカーブ = 10年米国債利回り - 3ヶ月米国債利回り

上の最初のグラフは、1982年5月12日からの米国債イールドカーブの90日移動平均の推移です。

上から二番目のグラフは、2006年1月3日からの米国債イールドカーブの90日移動平均の推移です。

◆◆◆

米国債イールドカーブの90日移動平均が、1%を下回るのは、2008年2月27日以来です。

2018/7 米・建築請求指数 50.7 ▼

米国建築家協会(AIA)から、2018年7月の米国の非住宅建設ABI指数(建築請求指数)が発表され、前月から0.6ポイント低下して、50.7ポイントとなりました。

強気と弱気の分かれ目である50ポイントを、10ヶ月連続で上回りました。

上のグラフは、1996年からのABI指数(建築請求指数)の推移です。

拡大図は、以下のリンクを開いて、グラフをクリックしてください。

AIA: "July architecture firm billings remain positive despite growth slowing"

AIA: "July architecture firm billings remain positive despite growth slowing"

ABI指数(建築請求指数)は、商業用不動産(ホテル、集合住宅、オフィスビル、学校、病院など)の建築活動の先行指標です。

商業用ビルのデザインなどの請求増減を調査したもので、商業用不動産の9~12カ月後の建築活動を示す先行指標とされています。

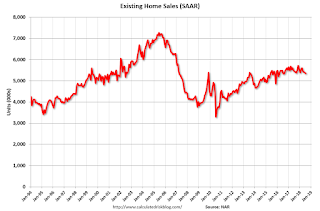

2018/7 米・中古住宅販売 年率534万戸 ▼

・全米リアルター協会(NAR)

・2018年7月

・米・中古住宅販売

・販売戸数、年率534万戸

・前月比、0.7%減

・7月の米中古住宅販売件数、2年5カ月ぶり低水準

FRED EXHOSLUSM495S

FRED HOSINVUSM495N

・グラフは、上から順に、中古住宅販売戸数、中古住宅在庫戸数、中古住宅在庫戸数前年同月比。

拡大図は、以下をクリック。

NAR: Existing-Home Sales Decline in July

・2018年7月

・米・中古住宅販売

・販売戸数、年率534万戸

・前月比、0.7%減

・7月の米中古住宅販売件数、2年5カ月ぶり低水準

FRED EXHOSLUSM495S

FRED HOSINVUSM495N

・グラフは、上から順に、中古住宅販売戸数、中古住宅在庫戸数、中古住宅在庫戸数前年同月比。

拡大図は、以下をクリック。

NAR: Existing-Home Sales Decline in July

◆◆◆

中古住宅在庫が一年前と同じ水準まで回復しています。

2018年8月22日水曜日

2018/7 首都圏マンション平米単価 91.7万円 ▼

・不動産経済研究所(民間)

・2018年7月 ・首都圏マンション・建売市場動向 ・首都圏マンション平米単価、91.7万円 ・前年同月比、3.7%減 ・不動産経済研究所 マンション・建売市場動向 ・グラフの縦軸初期値:50万円/㎡ |

2018年8月21日火曜日

2018/7 米・実質株価

上の最初のグラフは、現在の米国の景気拡大期における、直近月までのCPI-Uの前年同月比の推移です。トレンドを分かり易くするために、12ヶ月移動平均をプロットしています。

薄緑色の横線は、株式投資に適したCPIの上限と言われる、4%のラインです。

また、赤い横線は、景気拡大期の開始位置を示すために、CAB(化学活動バロメータ)が反転した年月から右側に直線を引いています。

上から二番目のグラフは、現在の米国の景気拡大期における、直近月までの米・S&P500指数の名目値と実質値の推移です。実質値は、CAB(化学活動バロメータ)が反転した年月を起点に、CPI-Uの前年同月比を使用して求めています。

緑色の折れ線グラフは、S&P500指数の名目値の推移です。

青色の折れ線グラフは、S&P500指数の実質値の推移です。

また、赤い横線は、景気拡大期の開始位置を示すために、CAB(化学活動バロメータ)が反転した年月から右側に直線を引いています。

上から三番目のグラフは、1961年1月からの米国のCPI-Uの前年同月比の推移です。トレンドを分かり易くするために、12ヶ月移動平均をプロットしています。

薄緑色の横線は、株式投資に適したCPIの上限と言われる、4%のラインです。

上から四番目のグラフは、1961年1月から直近月までの、米国の景気循環(景気拡大期と景気後退期)毎の米・S&P500指数の名目値と実質値の上昇率を、時系列上にプロットしたものです。

緑色の棒グラフは、景気拡大期におけるS&P500指数の実質値の上昇率です。

赤色の棒グラフは、景気後退期におけるS&P500指数の名目値の上昇率です。

薄緑色の横線は、株式投資に適したCPIの上限と言われる、4%のラインです。

上から四番目のグラフは、1961年1月から直近月までの、米国の景気循環(景気拡大期と景気後退期)毎の米・S&P500指数の名目値と実質値の上昇率を、時系列上にプロットしたものです。

緑色の棒グラフは、景気拡大期におけるS&P500指数の実質値の上昇率です。

赤色の棒グラフは、景気後退期におけるS&P500指数の名目値の上昇率です。

2018/7 米・株式時価総額 対GNP比 174%

2018年7月末の米国の上場株式時価総額の合計は、前月比3.0%増の、35兆2393億ドルとなりました。

上場株式時価総額の対GNP比は、174%となりました。

上のグラフは、1988年からの米国の上場株式時価総額の対GNP比の推移です。

注)

1.直近年は、直近月末の時価総額を、過去年は年末時点の時価総額を取得しています。 2.未確定の直近年のGNPは、GDP成長率(名目)の直近の4四半期移動平均を前年のGNPに乗じて求め、経過月数分を按分比例して、調整しています。 3.時価総額の対象企業は、ニューヨーク証券取引所とナスダック市場の上場企業のうち、外国企業を除く米国国内企業です。

【データ源泉】

1988年~2012年の時価総額・・・World Bank, Market capitalization of listed companies (current US$) 2013年以降の時価総額・・・World Federation Exchanges GNP・・・GNPA GDP・・・GDP |

2018年8月20日月曜日

2018/7 米・長期金利 2.89% ▼

2018年7月の米国の長期金利(※)は、前月比0.02ポイント減の、2.89%となりました。

米国の長期金利のトレンドを表す、12ヶ月移動平均は、前月より0.05ポイント上昇して、2.62%となりました。

※10年物米国債流通利回りの月間平均値

上の最初のグラフは、1871年1月からの米国の長期金利(10年物米国債利回り)の推移です。

トレンドを明らかにするために、12ヶ月移動平均をプロットしています。

上から二番目のグラフは、1970年1月からの米国の長期金利(10年物米国債利回り)の推移です。

やはり、トレンドを明らかにするために、12ヶ月移動平均をプロットしています。 |

登録:

コメント (Atom)